Barometr Ad Frauds - Szemrane formularze, czyli fraud w CPL

źródło: opracowanie własne

Zgodnie z wcześniejszymi zapowiedziami w dzisiejszym Barometrze Ad Frauds przyjrzymy się tematyce oszustw w kampaniach CPL – czyli takich, w których reklamodawcy rozliczają się z wydawcami za przesłany formularz kontaktowy z danymi potencjalnego klienta. Patrząc na rynek polski można odnieść wrażenie, że tego typu kampanie swoje lata świetności mają już za sobą – dlaczego tak się stało? Postaramy się naświetlić problem oraz opisać mechanizmy, które naszym zdaniem, przynajmniej w części, doprowadziły do takiego stanu rzeczy.

Pierwsza dekada XXI wieku to okres intensywnego pozyskiwania klientów w kampaniach CPL. Prym wiodły instytucje finansowe, cena za kontakt do klienta zainteresowanego pożyczką gotówkową często przekraczała 50 zł, a za hipoteki płacono 150 zł i więcej. Tak wysokie stawki pozwoliły rozwinąć się wielu firmom pośredniczącym w pozyskiwaniu klientów, ich bazy kontaktów urosły do gigantycznych rozmiarów. Jednak wraz z upływem czasu pojawiła się presja kosztowa ze strony reklamodawców, wiele instytucji zaczęło bardziej szczegółowo analizować efektywność prowadzonych kampanii przy okazji obniżając stawki za lead’a. Równolegle (kto jest w stanie stwierdzić co było pierwsze?) część wydawców zwietrzyła szanse na dodatkowy, łatwy zarobek i zaczęła „wstrzykiwać” dane klientów z własnych baz do różnych formularzy kontaktowych (często bez wiedzy klientów) albo multiplikować pozyskane kontakty do wielu instytucji jednocześnie. Było i jest do tego story! Chodziło o to, żeby zapoznać klienta z wieloma ofertami, a po drugiej stronie miała decydować sprawność operacyjna – czyli szybkość podjęcia lead’a przez call center w myśl zasady „kto pierwszy ten lepszy”.

Na efekty nie trzeba było długo czekać, spadki konwersji sprzedażowych (multiplikacja!) spowodowały systematyczne obniżanie obowiązujących stawek CPL, a z drugiej strony niższe wynagrodzenie za lead’a prowokowało wydawców do większej multiplikacji pozyskanych kontaktów. Dlaczego? Koszt pozyskania klienta nie malał, więc żeby utrzymać odpowiednią rentowność sprzedaży niższa cena jednostkowa za lead’a była rekompensowana wyższym współczynnikiem multiplikacji (zamiast wysyłać klienta do 2-3 instytucji, wysyłano go do 5-6).

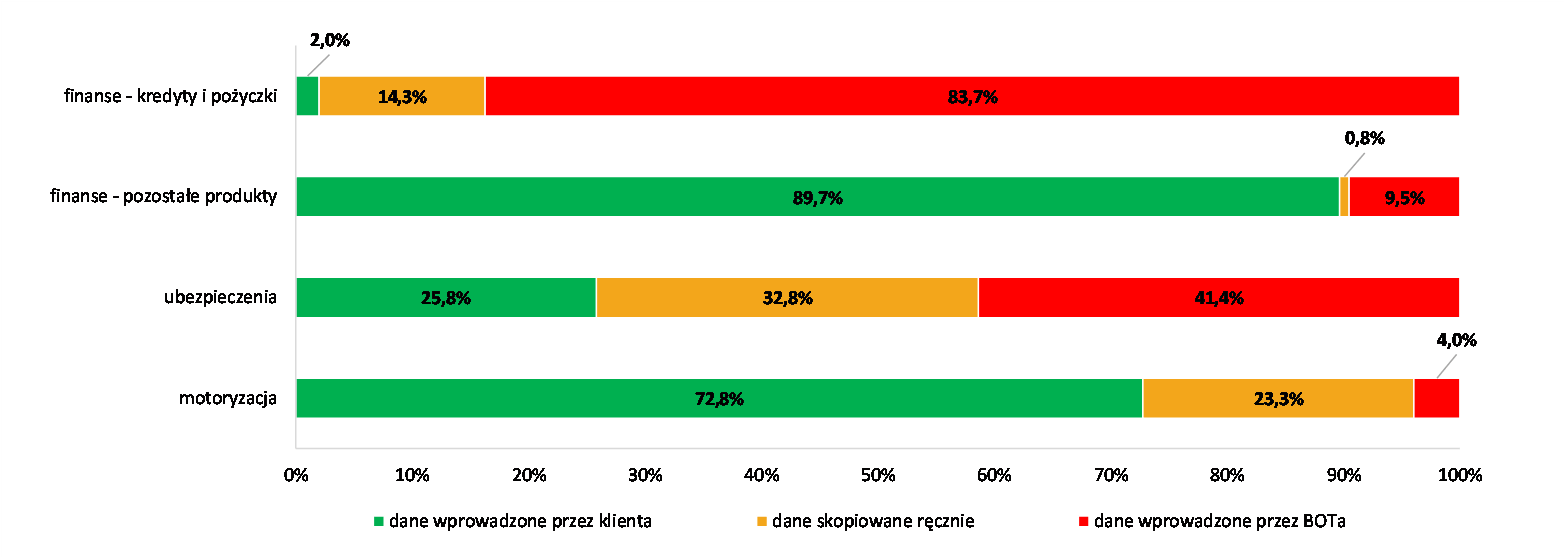

Wykres 1. Sposób uzupełnienia formularza kontaktowego w kampaniach CPL.

Źródło: Dane z systemu Trafficwatchdog z okresu grudzień 2019 r. – listopad 2020 r.

Powyższy wykres przedstawia wyniki analizy systemu Trafficwatchdog zabezpieczającego formularze kontaktowe reklamodawców (próba ponad 10 mln lead’ów z okresu od grudnia 2019 r. do listopada 2020 r.). Dane potwierdzają opisaną wyżej sytuację. W szczególności jest to widoczne w kategorii kredytów i pożyczek, która cały czas jest najbardziej narażona na tego typu nieprawidłowości – w badanym okresie blisko 84% formularzy kontaktowych zostało uzupełnionych przez BOT’y (prawdopodobieństwo multiplikacji lub „wstrzykiwania” danych), kolejne 14,3% zostało wklejone metodą copy-paste, a w zaledwie 2% możemy mówić o zwykłym Kowalskim, który samodzielnie wprowadził swoje dane.

Drugim produktem z bardzo wysokim udziałem lead’ów nieprawidłowych są ubezpieczenia. Co prawda udział danych wprowadzonych przez BOTy jest zdecydowanie niższy niż przy pożyczkach (41,4% vs. 83,7%), to uwagę przykuwa bardzo wysoki udział danych kopiowanych ręcznie – aż 32,8%. Oznacza to ręczną multiplikacją danych klienta, czyli potencjalnie mniej zaawansowaną formę oszustwa marketingowego, która nie odbywa się w sposób zautomatyzowany. Całość, czyli dane wprowadzane przez BOTy oraz kopiowane ręcznie, daje nam bardzo wysoki odsetek podejrzanych formularzy - blisko 3 na 4 pozyskanych lead’ów wpadają właśnie do tych dwóch fraudowych kategorii.

Odwrotną sytuację mamy w przypadku pozostałych usług finansowych (produkty płatnicze oraz depozytowe), gdzie zdecydowana większość formularzy kontaktowych (89,7%) jest uzupełniana przez potencjalnych klientów. Powodem takiego stanu rzeczy może być stopień skomplikowania formularzy kontaktowych. W przypadku tego typu produktów często mamy do czynienia nie tyle z prostym formularzem, a z wnioskiem wymagającym szerszego zakresu danych - a te nie są tak łatwo dostępne dla firm „wstrzykujących” lub multiplikujących lead’y.

Na tle produktów pożyczkowych i ubezpieczeniowych dość dobrze wypada branża samochodowa - 72,8% formularzy zostało uzupełnionych przez użytkowników, a tylko 4% formularzy to dzieło BOTów. Obszarem do potencjalnej optymalizacji są dane kopiowane ręcznie, czyli wspomniana wyżej multiplikacja. Ich udział w tej kategorii produktowej wyniósł aż 23,3%.

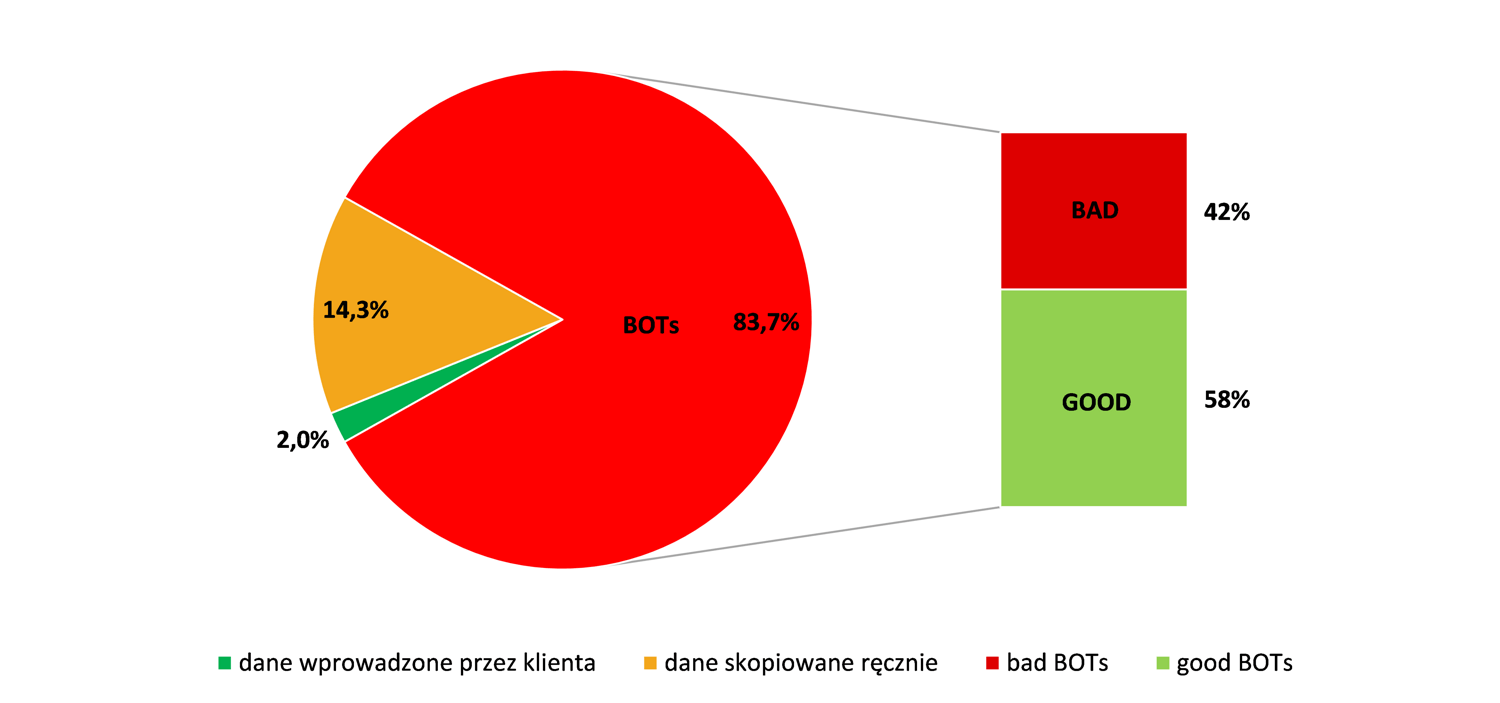

Ale wróćmy jeszcze na chwilę do kredytów i pożyczek – tam obraz kampanii CPL przedstawia się bardzo niekorzystnie z uwagi na ponad 80% udział BOTów. Jeśli jednak przyjrzymy się bliższej leadom w połączeniu z danymi sprzedażowymi okazuje się, że możemy wyodrębnić tzw. bad BOTs i good BOTs. Czym zatem są „dobre” BOTy? Wielu wydawców pracuje na własnych systemach call center, gdzie pozyskane dane klienta podczas rozmowy telefonicznej przekierowywane są do konkretnej kampanii automatycznie, pracownik call center nie wprowadza ich ręcznie. Są to więc wartościowe lead’y, które potem konwertują na sprzedaż.

Wykres 2. Podział na dobre i złe BOTy w kampaniach CPL (kredyty i pożyczki).

Źródło: Dane z systemu Trafficwatchdog z okresu grudzień 2019 r. – listopad 2020 r.

Powyższy wykres przedstawia szacunkowy udział bad BOTs i good BOTs w kampaniach CPL na produkty kredytowe i pożyczkowe. Z danych wynika, że przy tego typu kampaniach możemy zoptymalizować wchodzący ruch (formularze kontaktowe) o ponad 40% - jest to udział bad BOTs, czyli w tym przypadku będą to np. dane z pozyskanych wcześniej baz „wstrzykiwane” bez wiedzy klientów. Dla wielu reklamodawców oznaczać to może spore oszczędności, zarówno po stronie wydatków marketingowych jak i kosztów operacyjnych (mniejsza liczba lead’ów to mniejsze zapotrzebowanie na zasoby po stronie call center). Dodatkowym „efektem ubocznym” może okazać się poprawa jakości obsługi i szybkości podejmowania kontaktu z klientem – a to jak wiemy jest krytyczne przy kampaniach CPL.

Jak widać pozyskiwanie lead’ów w Internecie może nieść za sobą wiele ryzyk i prawdopodobnie dlatego obserwujemy obecnie mniejsze zainteresowanie taką formą prowadzenia kampanii. Czy jednak reklamodawcy powinni odchodzić od kampanii CPL? Naszym zdaniem pozyskiwanie kontaktów w Internecie cały czas może być atrakcyjne (i opłacalne!), trzeba jednak odpowiednio zabezpieczyć swoją kampanię.